根據金管會揭露資訊,截至2023年4月止,全台高資產客戶數已達4,497人,而其資產管理規模(AUM)總計已達新台幣$5,625億元1。各家銀行應當會想方設法地提升高資產業務規模,此時可利用倫巴底貸款來實現。財管2.0使持有執照的行庫,對一億以上AUM的高資產客戶,向主管機關報備後可直接提供新商品。

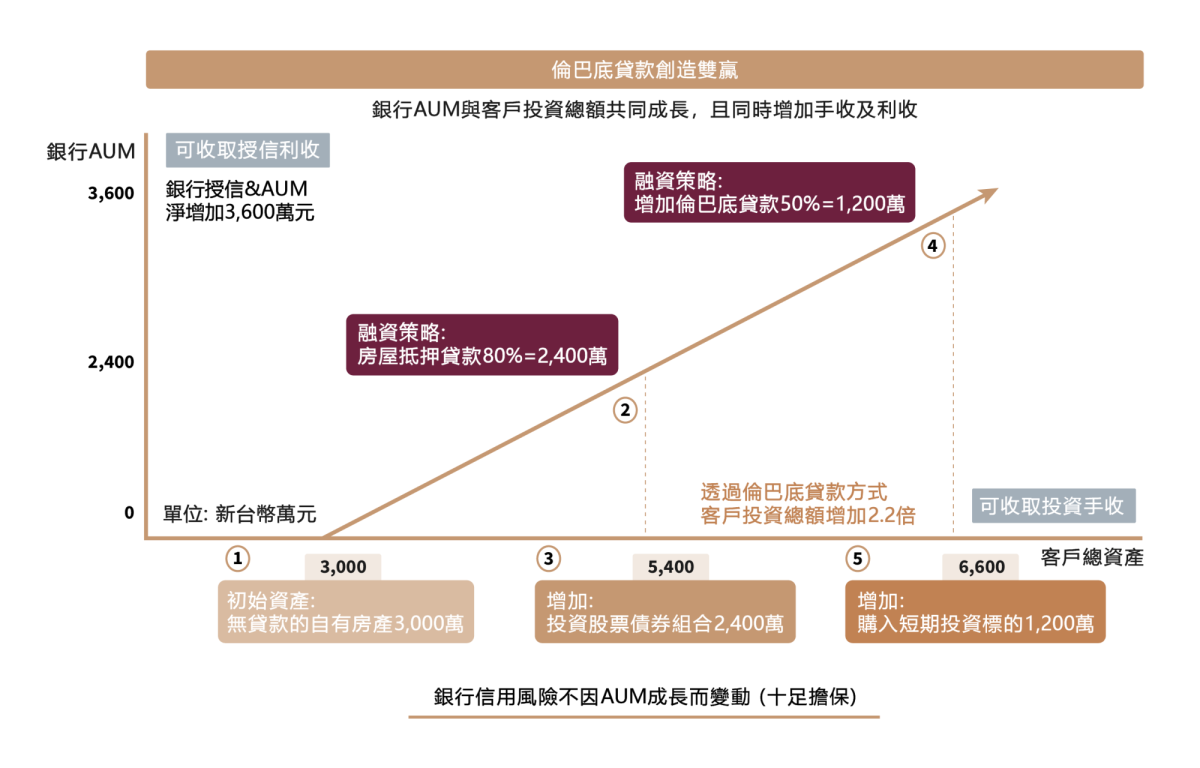

倫巴底貸款通常以高度流動的金融資產作為擔保品,例如投資組合、房地產等,其餘與一般授信幾乎相同。依照上述倫巴底模型,此方法可同時提高客戶投資金額及銀行資產管理部位,並且使銀行的授信風險處於可控範圍,而擁有房產之客群為銀行的首要目標,持有房產的客戶有機會向銀行獲得一筆資金來進行投資運用,不因為資金已投入房市而犧牲短期投資的機會,實踐"有土斯有財"的資產活化理念。並且貸款及投資皆於同一家銀行一脈相承,也進而提升客戶對銀行的黏著度。

攻守兼備 – 倫巴底貸款的特色

對私人銀行或是財富管理的客戶而言,融資可視為一種廣義長期投資策略。首先,投資者可運用倫巴底貸款以降低投資風險,避免因為資金短缺而在不適當的價格被迫賣出資產;並且,倫巴底貸款更可以補充流動性,協助建構多元化的金融資產組合以分散投資風險;最後,對於更積極的投資者而言,自有資金配合倫巴底貸款,更可增加投資總額,有助於提高回報率。

金融機構引入倫巴底貸款的挑戰

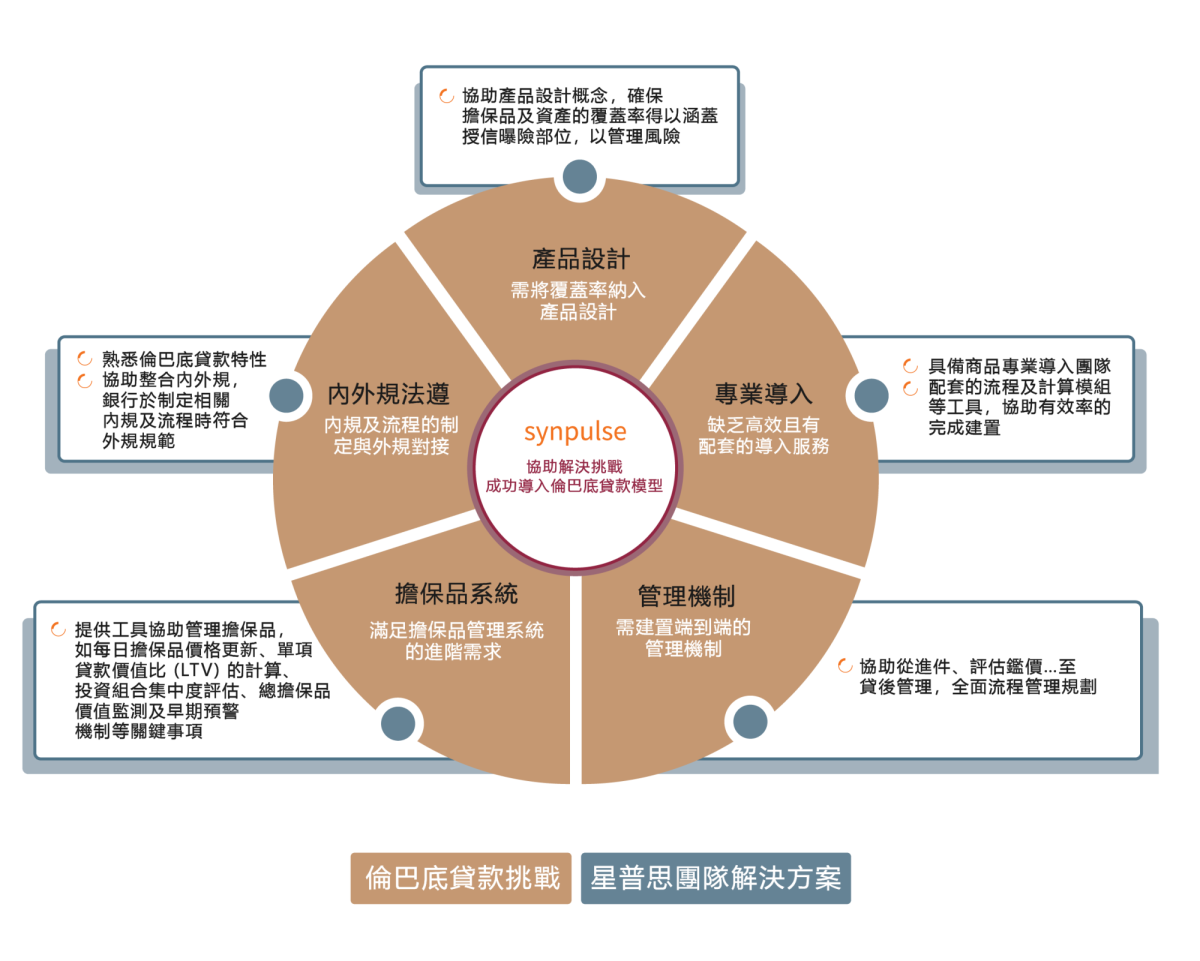

目前台灣市場上的倫巴底貸款多處於初期階段,伴隨擔保品種類和數量的增加而提升管理複雜程度,要進階推動此機制,金融機構仍面臨若干挑戰,包含產品設計、專業導入、管理機制、擔保品系統、以及內外規法遵:

把挑戰全部交給星普思,加速倫巴底貸款機制導入

星普思擁有25年的跨國金融領域經驗,透過跨域國際專業團隊,並引進主題專家,同時結合技術品牌Synpulse8,使我們能為客戶提供從策略至導入的端到端整合,金融機構可確保倫巴底貸款機制於建置過程中完整涵蓋組織、產品、系統及內外部合作。無論行庫是否擁有財管2.0執照,我們皆有配合之方式,參照國際市場實務,協助銀行建立專屬於金融機構的倫巴底授信風險文化。

若想進一步討論細節,請隨時與星普思(Synpulse) 顧問團隊聯繫!