銀行在向數位化轉型的過程中,每年都會浪費數十億美元,由此壓低了股本及股東回報率。2019年在金融機構數位化方案1.3萬億美元的支出中,估計有9000億美元被

浪費1。

企業與投資銀行可以借助優化其在數位化轉型的關鍵領域支出,來避免陷入此類境地。這些組織在新冠肺炎大流行和新世界經濟情形下運作,加速了數位化轉型的需要,以應對客戶行為和市場風險的變化。《人力資源主管》(Human Resources Executive)最近的一項調查中,超過83%的受訪者表示,在新冠肺炎期間,他們的組織更加注重數位化轉型,超過80%的受訪者認為,新冠肺炎後,他們的組織將繼續加快數位化轉型2。

削減浪費,提高回報

新冠肺炎大流行加速了數位化,在此背景下,技術上有花費是無可爭辯的,但成功取決於做出正確的戰略選擇。技術使客戶更容易獲得他們所需的,也使成本與銀行所享受到的一致,這些銀行更具新意,更富有挑戰力。

但是,對於如此全方位的轉變,他們的準備有多充分?在大多數情況下,這種轉變會是巨大的。基本上,他們試著在不中斷業務的情況下,轉向數位化模式。這就好比飛機在空中飛行時更換引擎。是的,有些已經成功,並繼續成為數位服務業的領導者。但其他銀行卻發現這是一種挑戰。

數位化轉型難度大,挑戰多。無論是在現有的技術還是客戶的需求方面,市場內的變化速度都是驚人的。轉換路徑的選擇也很複雜,比如:拆掉重來,用不同的名稱啟動一個並行銀行,或是增量轉換等等。重要的是要記住,投資回報率最高的銀行轉型是從零開始的。

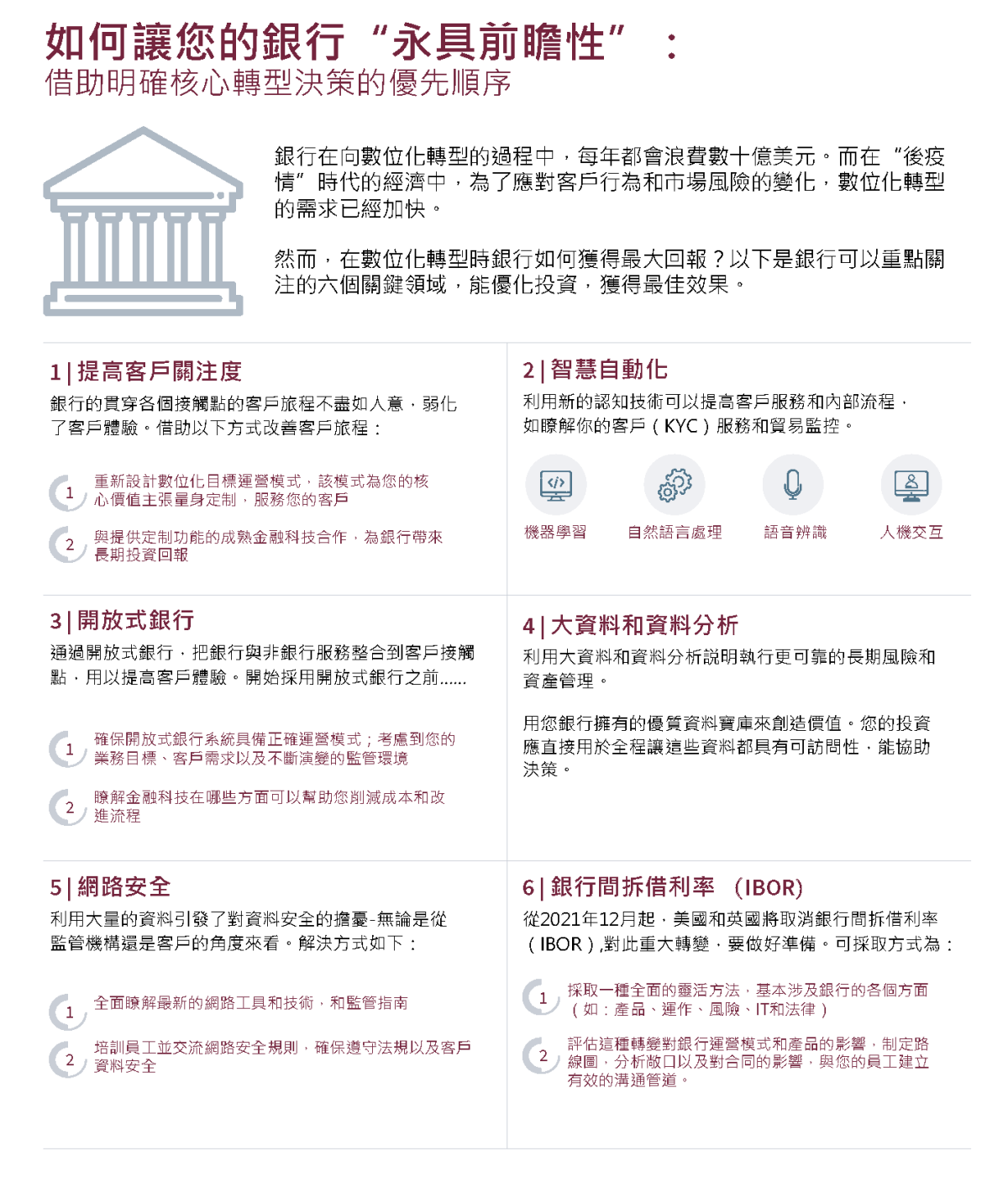

從我們的市場研究中,我們發現,企業和投資銀行將其IT投資集中在六個關鍵領域,即:提高客戶關注度、智慧自動化、開放式銀行、大資料和資料分析、網路安全以及銀行間拆借基準利率(IBOR)過渡,他們將自己置於一個非常有前瞻性的定位,能夠防範各樣的變化之風-無論是不斷演變的消費者行為,還是銀行業不斷變化的技術和監管格局。

對現有企業而言,借助優化數字轉型投資的這六個關鍵領域,可以大幅降低開支浪費的風險,因為這樣做可確保投資與數位化目標保持一致,防止成本激增,並幫助銀行減少開支浪費。

以下就是如何確保銀行在這些領域中的每一個方面都能獲得最大的回報的方式。

優化數位化轉型投資的六個關鍵領域

1. 提高客戶關注度

第一個方面,客戶至上,全在於如何解決各種痛點。客戶引導(onboarding)週期長,手工和紙質申請流程、非使用者友好的帳戶訪問等,使得貫穿各個接觸點的客戶旅程不盡如人意,弱化了客戶體驗。

在新冠肺炎流行的高峰期,這些痛點更加突出,無法面對面客戶引導(onboarding),許多前臺、基於Excel的操作都被證明是遠端工作的主要挑戰。

那麼,我們如何解決這些痛點呢?銀行可以從重新設計數位化目標運營模式開始,該模式為其核心價值主張量身定制,服務客戶;與提供定制功能的成熟金融科技合作,為銀行帶來長期投資回報。

2. 智慧自動化

近年來,智慧自動化與數位化轉型一樣成為了流行話題,這也不是沒有道理。智慧自動化將人工智慧(AI)與數文書處理相結合,用以識別、自動化任務和過程。一系列新的認知技術,如機器學習、自然語言處理、語音辨識和人機交互等技術,可以提高客戶服務和內部流程,例如即時發現欺詐行為。

在此情況下,就是要瞭解銀行內部如何最有效地利用該技術,以及如何充分利用該技術。貿易監控和監管是否是銀行工作程式中的一個重要部分來保證投資?瞭解你的客戶(KYC)無疑是一個需要關注的方面,技術能夠將多個資訊來源整理成一份報告,如:降低成本和提高效率。

3. 開放式銀行

開放式銀行是一個通過協力廠商應用程式,允許訪問和控制消費者銀行和金融帳戶的系統。在客戶同意的情況下,它允許將更多銀行(也包括非銀行)服務整合到客戶接觸點。

成功與否取決於銀行是否確保其具備開放式銀行服務的正確運營模式3;是否考慮到其業務目標、客戶需求以及不斷演變的監管環境。銀行還需要瞭解金融科技在哪些方面可以幫助他們削減成本和改進流程4。

4. 大資料和資料分析

銀行因其所持資料的數量和品質,極具競爭優勢。與大型科技公司相比,銀行擁有很多人渴望得到的客戶身份資訊。這使銀行更容易進行更可靠的長期風險和資產評估。

然而,單純擁有這些資料並不增加多少價值。創造價值的關鍵是恰當地使用這些資料。對大資料和資料分析的投資應直接用於讓這些資料具有可訪問性。只有當資料庫整合到整個業務中,資料變得可見或可讀以協助決策和建議時,其價值才能得以體現。

銀行可以使用現成的工具或找核心銀行業務系統解決方案供應商,但這些解決方案很可能需要定制和改進,如KYC審核功能等。

5. 網路安全

利用大量的客戶資料會引發對資料安全(如:網路安全)的明顯擔憂。全面瞭解網路工具和技術,以及最新的監管指南,是必不可少的。特別要注意的有:突出顯示錯誤數位的識別和驗證嘗試,欺詐預防和資料洩漏。

培訓和交流網路安全規則也是一個重要部分,可以確保員工跟上最新監管技術變革的步伐。 在新冠肺炎大流行的背景下,金融服務業預計在未來12個月內將增加安全控制方面(基於雲的業務功能)的預算。這方面有很多高風險,因為弄錯會導致巨額罰款和名譽損失。

6. 銀行間拆借利率(IBOR)

最後,我們來談談IBOR-利率基準。從2021年12月起,美國和英國將取消銀行間拆借利率(IBOR)。這是一個重大轉變,將影響所有銀行的運營模式和產品,倫敦銀行間同業拆借利率(Libor)醜聞中的一系列欺詐行為和由此產生的調查引發了這一轉變,當局將密切關注這些銀行如何應對這一轉變。

為實施這一轉變,有必要採取一種全面的方法,研究產品、運營、會計和財務風險、IT系統和流程以及法律。實施轉變的理想方式是採用靈活的方法,其中包括:

- 評估這種轉變對銀行運營模式和產品的影響,以及由此而來的潛在應用

- 基於可實現的時間線,制定路線圖

- 分析敞口以評估未平倉頭寸以及對合同的影響

- 建立有效的溝通方法,培訓員工瞭解變化對他們的影響

為什麼選擇與我們合作

基於三個能力中心(Competence Centres)-監管合規與風險中心、業務革新與增長中心,還有為企業與投資銀行(CIB)客戶的卓越運營中心,Synpulse在數位化轉化方面一直處於領先地位。作為我們產品的一部分,我們利用端到端項目交付方法,如BANKINABOX®、目標運營模式實施方法、基於精益原則的流程再造以及變更管理培訓解決方案,加速您的數位化轉型。

在CIB內部,我們的一些關鍵產品涉及核心轉型主題,如客戶生命週期管理(CLM)、數字資金管理和支付解決方案。在金融科技和監管科技領域, Synpulse與創新生態系統合作夥伴建立了牢固的關係,可以確定最適合您的技術解決方案,專為您的特定業務需求定制。

1 Harvard Business Review. Digital Transformation Is Not About Technology. March 13, 2019

2 Human Resources Executive. Averbook: COVID accelerated HR's digital transformation. June 15, 2020

3 Synpulse. The Open Banking Operating Model. October 30, 2019

4 Synpulse. What Regulatory Equivalence in Open Banking Means for Your Bank’s Organization and Architecture. August 12, 2019