摘要:

- 倫巴底貸款(Lombard Lending)是一種以金融資產作為擔保的融資產品,其優勢在於提高資金流動性,並透過槓桿操作提升投資回報,廣泛應用於私人銀行及高端財富管理領域。

- 台灣市場的發展挑戰:監管限制嚴格-為防範過度槓桿帶來的金融風險,台灣主管機關對倫巴底貸進行嚴格規範。客製化與風險控管不足:台灣銀行業普遍採取標準化融資方案,缺乏客製化的靈活調整。此外,風險控管機制亦需要更完善的核心系統支持。

- 倫巴底貸款屬於複雜且高度客製化的融資產品,Synpulse提供專業諮詢與核心系統技術支持,協助銀行提升競爭力,實現與國際銀行接軌的目標。

倫巴底貸款業務簡介

倫巴底貸款允許借款人以金融資產作為擔保,從銀行獲取資金,並依據內外部規範所訂定的貸款成數(Loan-to-Value, LTV)進行核貸。其主要優勢在於提高資金流動性,並透過槓桿操作提升投資回報。因此,倫巴底貸款在私人銀行及高端財富管理領域中被廣泛應用,成為高資產客戶的重要融資工具。

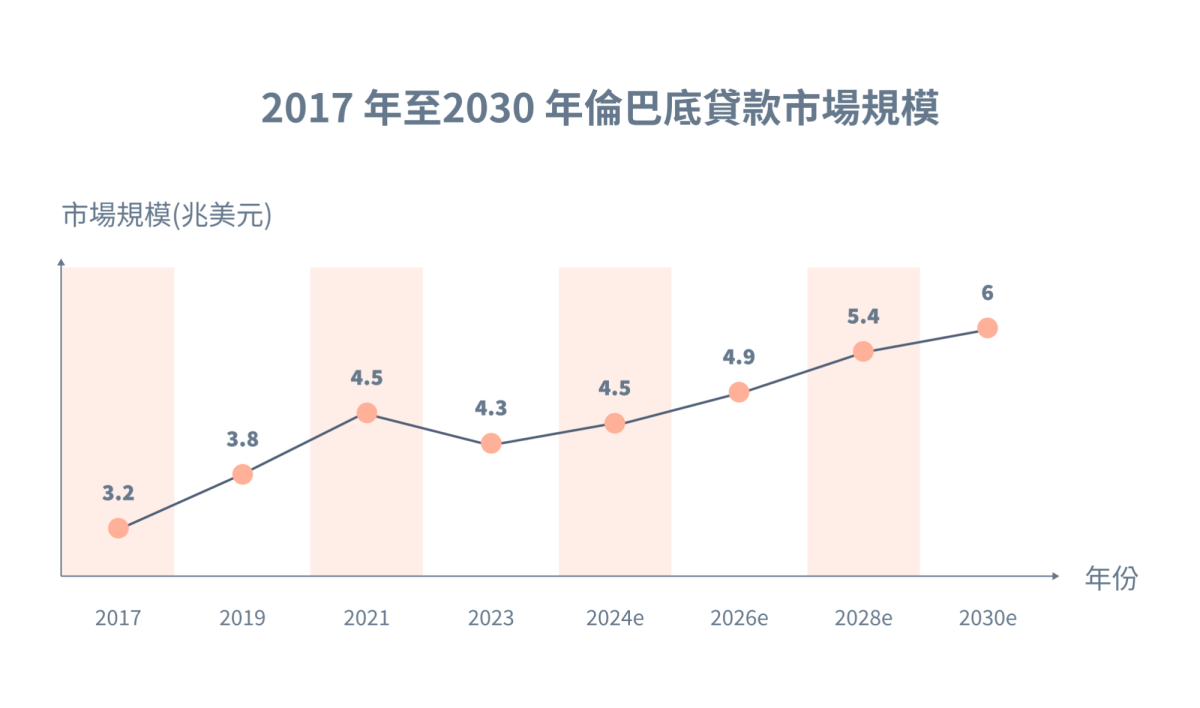

從2017年至2024年,全球倫巴底貸款市場以每年5.1%的增長率擴大,市場規模從3.2兆美元增至超過4.4兆美元,預計未來10年將以4.8%的年增長率持續成長,並在2030年達到6兆美元。如果美國開始降息,年增長率可能將進一步提升。就全球市場占比而言,2017至2024年,北美和歐洲依然占主導地位,但亞洲的市場份額呈現增長趨勢。2024年,北美和歐洲在全球市場的占比約為68%,相較於2017年約75%的占比已顯著下降,反觀亞洲則持續增長,從2017年的約15%提升至2024年的約25%。

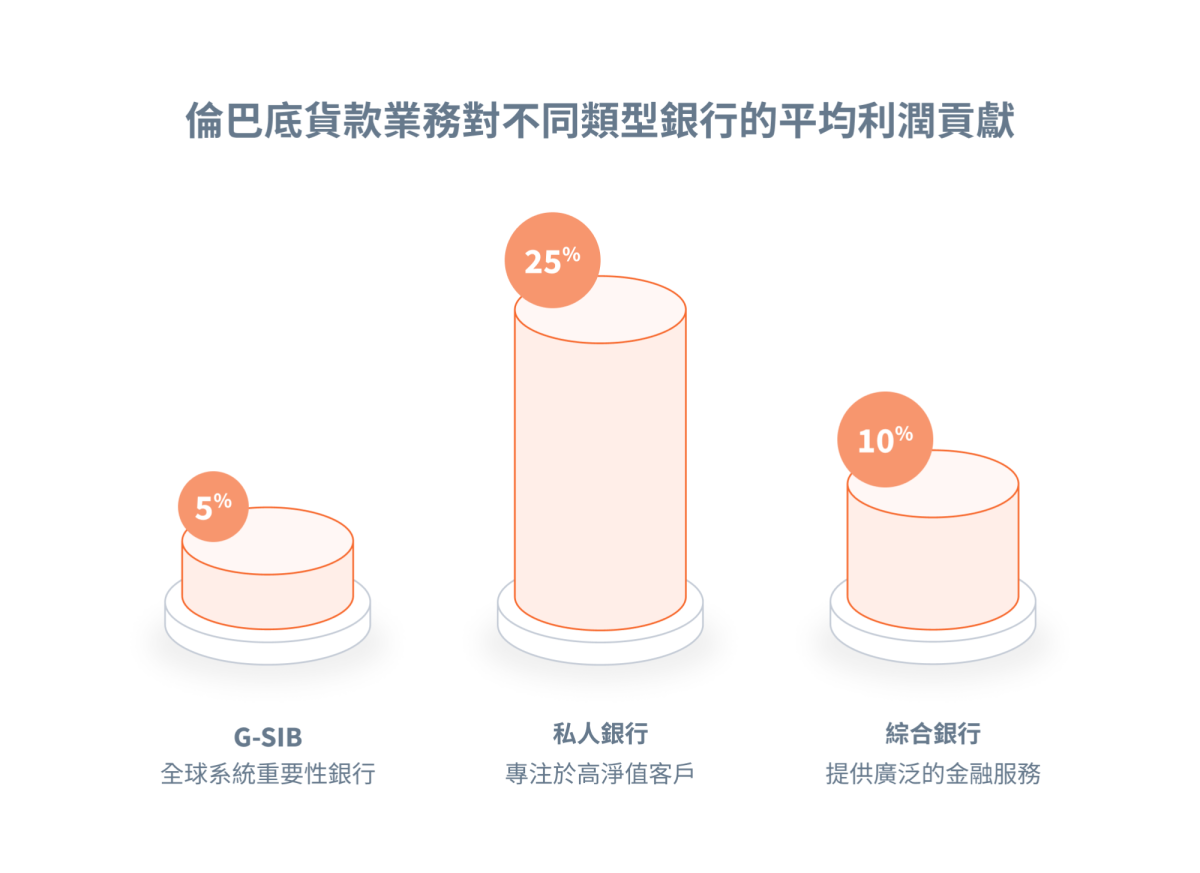

由於倫巴底貸款的特性,它能夠創造更多跨售或衍生業務的機會,因此成為各類型銀行的重要獲利來源。對於全球系統重要銀行(G-SIB)來說,倫巴底貸款的平均利潤貢獻為5%;綜合銀行的平均貢獻為10%;而在私人銀行中,倫巴底貸款的平均利潤貢獻則高達25%。

台灣銀行業發展倫巴底貸款的困境

倫巴底貸款在國際市場已相當普及,但在台灣的發展仍處於起步階段。儘管越來越多銀行開始提供此類融資服務,但與國際銀行相比,競爭力仍顯不足。主要挑戰可歸納為以下兩點:

- 內外部規範限制嚴格

由於倫巴底貸款涉及槓桿融資,台灣主管機關對此進行嚴格監管,以防範過度槓桿化所帶來的金融風險。例如,針對信託受益權質借的規範,主管機關對可辦理質借的信託受益權種類及貸款成數設有明確限制,並禁止進行二次槓桿操作。此外,部分本國銀行因提供過度槓桿融資而遭受監管關切甚至裁罰,顯示主管機關對此類業務仍持謹慎態度。

在此背景下,為了降低監管風險並控制自身曝險,台灣銀行普遍採取較為保守的內部規範。即使倫巴底貸款主要面向私人銀行及高資產客戶,銀行仍對可接受的擔保品種類加以限制,並對貸款成數設有嚴格規範。例如,台灣銀行主要接受的擔保資產類型包括存款、基金及投資級債券,而國際銀行則更具靈活性,願意接受非投資級債券、私募基金及非公開發行股權等資產作為擔保品。

- 缺乏成熟的系統進行融資客製化及風險控管

台灣的銀行在倫巴底貸款的融資過程中,通常不為特定客戶提供客製化方案,而是依照標準化的擔保品類型與貸款成數進行核貸。這些限制主要來自於現行銀行系統的不足,無法靈活地根據不同客戶的需求進行調整。例如,私人銀行客戶的擔保品種類及貸款成數與一般高資產客戶並無區別,而國際銀行則能根據客戶的財力提供更個性化的融資方案。

以國際銀行為例,其倫巴底貸款機制會根據客戶的會員級別與財資力進行分級,具有較高財力並具備專業投資知識的客戶可,能享有更高的貸款成數與更具彈性的擔保品選擇,而私人銀行客戶則可獲得最高程度客製化的貸款產品。

在風險控管方面,倫巴底貸款通常設有兩道防線:

- 追加擔保品(Margin Call):當擔保品價值下降至低於銀行設定的最低擔保要求時,銀行將要求客戶於限期內補充額外擔保品或提前還款,以降低貸款風險。

- 強制平倉(Liquidation):若借款人未能於時限內補充擔保品或還款,且貸款成數(LTV) 進一步惡化,銀行將直接出售借款人的擔保資產,以回收貸款。

然而,這類風險控管機制涉及貸款餘額變化、多元金融資產的即時價格更新以及跨幣別匯率計算,並且可能需要根據不同客戶設定客製化的 Margin Call 與 Liquidation LTV 水準。因此,只有依賴完善的銀行核心系統支持,才能有效地實現客製化的風險管理。

星普思解決方案

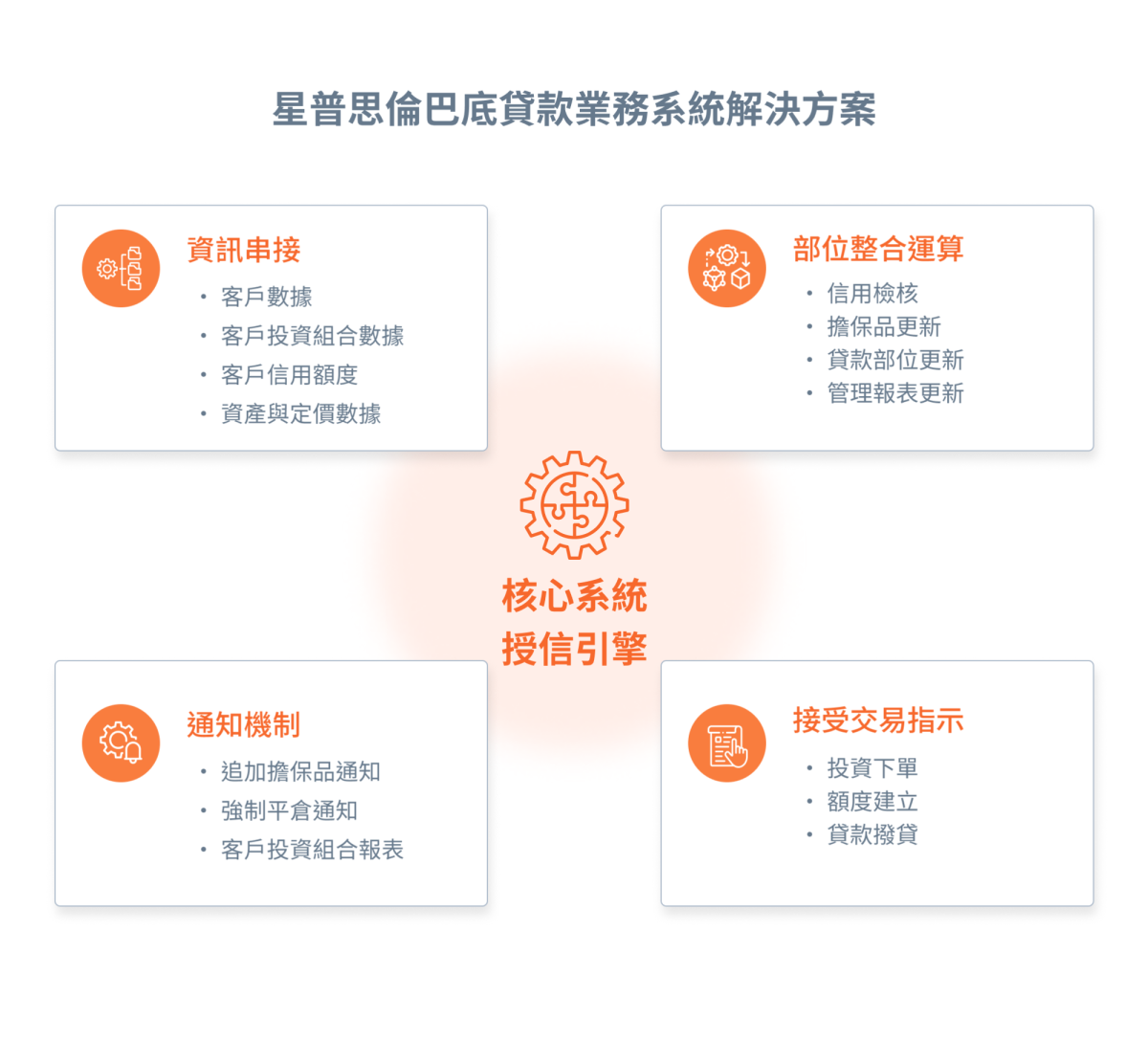

星普思擁有25年的跨國金融領域經驗,針對倫巴底貸款產品設計及系統建置,提供全面的專業諮詢服務,幫助銀行順利導入倫巴底貸款業務。我們的系統解決方案支援國際銀行業通用標準模組,涵蓋從業務規劃與顧問諮詢、前端資訊整合、核心系統及功能建置,到後期的管理報表產出。所有服務皆可根據銀行的需求進行靈活的客製化設計。

在系統建置上,星普思擁有超過20年的國際私人銀行核心系統導入及客製化經驗,能有效協助銀行建立完整的貸款流程,涵蓋從貸款額度設置、金融資產鑑價、貸款撥付,到貸後管理的各項功能,包括擔保品維持率控管、擔保品追加通知機制及授信管理報表等。例如,針對金融資產擔保成數,我們不僅能設置全行標準擔保成數,還能根據特定客戶需求進行分層設定,打造量身定做的貸款結構。對於授信管理報表,我們也能根據不同使用情境進行客製化設計,提供專屬報表來追蹤曝險、擔保品維持率及違約情況,幫助銀行精確掌控風險並達成風險管理要求。

倫巴底貸款是一種結構複雜且高度客製化的融資產品,涉及監管規範、風險控管,以及系統建置等多方面挑戰。星普思提供專業的諮詢服務與核心系統技術支持,協助銀行提升倫巴底貸款業務的競爭力。如欲進一步了解我們的解決方案,歡迎聯繫星普思,讓星普思成為您信賴的合作夥伴,幫助您在倫巴底貸款業務上與國際銀行並駕齊驅。

關於星普思

Synpulse(星普思)是協助財富產業轉型的最佳合作夥伴,致力於從戰略到實施全程支持客戶,幫助他們在不斷變化的監管、技術和客戶需求中創造最大價值。我們於 2022年成立了技術部門 Synpulse8(星普思科技)。Synpulse和 Synpulse8 結合深厚的金融服務專業知識與先進的 IT技術,為客戶的價值鏈提供全方位的解決方案。