Digital Banking begeistert, stiftet Kundennutzen und schafft Differenzierungspotenzial. Zugleich werden die Banken dabei durch Niedrigpreisangebote wie «Zero Commission Trading» herausgefordert. Institute mit alten Betriebsmodellen können kaum mithalten. Es ist Zeit, den Fokus auf moderne Modelle zu setzen.

Digitalisierung muss durchgängig erfolgen

FinTech ist in aller Munde und viele Banken haben bereits erfolgreich Kundenlösungen auf den Markt gebracht. Diese Lösungen erlauben aktuell noch eine Differenzierung und bieten dem Kunden neuen Mehrwert. Leider beobachten wir noch immer, dass viele Banken zu «Quick-fix-Lösungen» tendieren. Sie fügen einfach einen Digitalisierungs-Layer zu ihrem bestehenden Betriebsmodell hinzu. Diese Erweiterung der front- und kundenseitigen Systeme stellt nur ein «Facelift» dar. Häufig sind sie eine blosse Defensivstrategie, um Kunden nicht an vollständig digitale Anbieter zu verlieren. Dabei wird zusätzliche Komplexität geschaffen, durchgängige «Front-to-Back-Prozesse» werden aufgebrochen. Es entstehen zusätzliche Risiken. Schlussendlich ist auch der neu geschaffene Kundenmehrwert gefährdet, wenn Front-, Mid- und Back-Office-Prozesse und -Systeme nicht synchronisiert sind und fehleranfällige, langsame Workarounds angewendet werden.

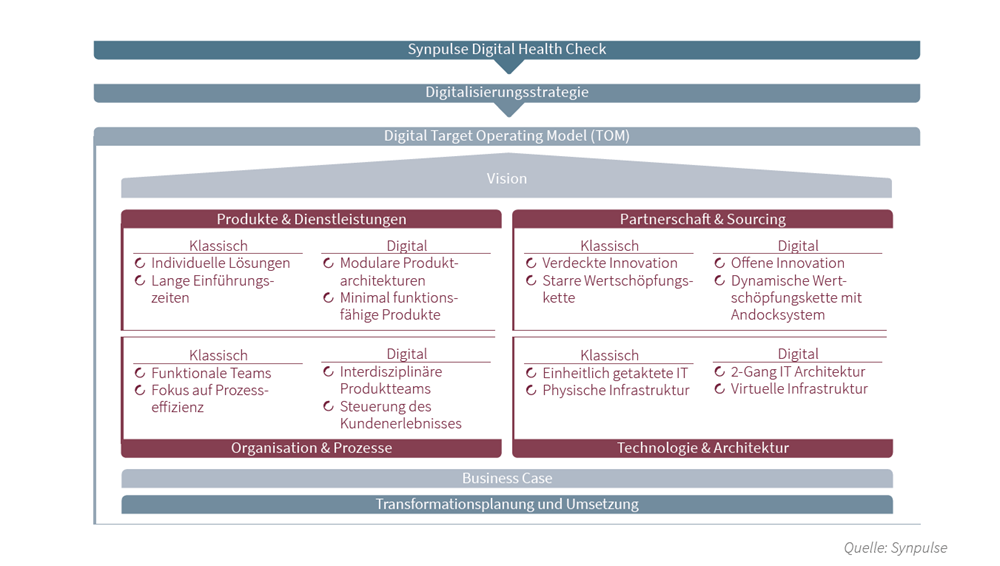

Zeitgleich zum Bemühen der Banken, ihr Leistungsangebot auf Basis bestehender Betriebsmodelle zu differenzieren, treten neue Herausforderer mit ganz anderen Kostenstrukturen und durchgängig digitalen Operating Models auf das Spielfeld. So erschien etwa der holländische Online Broker «Degiro» mit bis zu 90% tieferen Gebühren im Vergleich zu den bestehenden Discount Brokern auf dem Markt. In den USA ermöglicht die Trading App «Robin Hood» von Google Ventures und dem Gangster Rapper «Snoop Dogg» ein vollständig kommissionsfreies Handeln an den US-Börsen. Digital- Banking-Lösungen bedürfen daher einer tiefgreifenden Anpassung der Betriebsmodelle, um nachhaltig zu sein. Die Digitalisierung soll neben einer Leistungsdifferenzierung auch die betriebliche Effizienz und Flexibilität erhöhen. Im Folgenden zeigen wir mögliche Stossrichtungen für ein Betriebsmodell einer digitalen Privatbank anhand der Dimensionen des «Synpulse Target Operating Models» auf (Abb. 1).

Individualität & schnelle Produkteinführung

Für traditionelle Banken gilt, dass die Variantenvielfalt ihres Angebots Komplexität und Kosten in die Höhe treibt. Ihre historisch gewachsenen Produktpaletten erfordern dementsprechend segmentierte laufende Anpassungen der ein zelnen Produktlinien. Dies steht jedoch in Konflikt mit dem wesentlichen Differenzierungsmerkmal von Privatbanken, individuelle, massgeschneiderte Kundenlösungen anzubieten. Wie kann dieser Zielkonflikt behoben werden? Indem die Kosten der Individualisierung messbar gemacht und dem Vertrieb verursachergerecht zugerechnet werden anstelle einer Zurechnung auf die klassische Produktlinien-Entwicklung. Einige moderne Geldinstitute mit Schwerpunkt Anlageberatung haben dies bereits mittels eines dreistufigen differenzierten Beratungsangebots mit klarem Leistungsversprechen erfolgreich realisiert.

Digitale Privatbanken setzen auf die Modularisierung ihrer Dienstleistungs- und Produktarchitektur. Sie nutzen mehrschichtige, auf Komponenten basierende Designs. Dadurch können sie Produktmerkmale ganz flexibel anpassen, entsprechend der individuellen Kundenwünsche. Diese müssen später nicht als separates Produkt geführt werden. Die Privatbank kann ihrem Differenzierungsmerkmal der massgeschneiderten Kundenlösungen weiterhin gerecht werden. Zugleich senkt sie ihre Produktumsetzungs- und Unterhaltskosten. Eine maximale Variantenvielfalt wird über digitale Kanäle flexibel konfigurierbar zum Kunden transportiert.

Ein Beispiel dafür ist die hybride Robo-Advisory-Lösung von «NGEN Capital». Kunden ermöglicht sie, auf Anlagemodule unterschiedlicher Assetmanager zurückzugreifen. Einzelne dieser Module können als Anlageberatungsmandat und andere als diskretionäres Vermögensverwaltungsmandat geführt werden.

Digitale Privatbanken zeichnen sich auch durch kurze Einführungszeiten aus. Neben den technischen Fähigkeiten erfordert dies auch ein Umdenken im Produktmanagement und Betrieb. Die linearen, kontrollintensiven Produkt- und Dienstleistungseinführungsprozesse werden von agilen Entwicklungs- und Testprozessen abgelöst. Diese zielen analog zur Softwareindustrie auf sogenannte M inimum Viable Products ab. Dies sind Produkte und Dienstleistungen, welche mit einem minimalen Funktionsumfang ausgestattet sind. Sie werden mithilfe des Kundenfeedbacks ausgearbeitet und weiterentwickelt. Das erfordert eine grundlegende Anpassung der Produkteinführungsregeln sowie des Projektvorgehens. Ein gezieltes Risikomanagement muss dies begleiten und die Einhaltung der Regularien sicherstellen. Derartige Ansätze bleiben klassischen Banken wohl weiterhin verwehrt, wie beispielsweise denen, die reine Anlageberatung betreiben. Dennoch können sie Verbesserungen erzielen. Beispielsweise bei «Low-Risk-Themen» mit niedrigen irreversiblen Kosten und Rückabwicklungskosten. Hier sollten sie Innovationen am Markt möglichst zügig austesten und Kundenfeedback einholen. Dies dürfte sich insbesondere für die Entwicklung und die Akzeptanzaustestung von Selbstbedienungsdienstleistungen anbieten.

Innovation & Kundenerlebnis steigern

Die Organisation einer traditionellen Privatbank ist meist funktional gegliedert. Dies hat den Vorteil klarer Verantwortlichkeiten. In der Vergangenheit konnten so Lernkurveneffekte realisiert und die Prozesseffizienz erhöht werden. Wenn es aber um die Einführung neuer Leistungen geht, stoßen rein funktionale Organisationen an ihre Grenzen. Zu hoch sind die Mauern um isolierte Funktionseinheiten, zu weit ist die Distanz zum Kunden und seinen Bedürfnissen.

Digitale Privatbanken gehen daher zu funktionsübergreifenden Teams über. Diese werden zu «Mini Startups» zusammengestellt. Mitarbeiter aus Marketing, Pricing, IT und anderen Bereichen arbeiten hier unter Führung eines Produktmanagers in kleinen interdisziplinären Teams zusammen. Das Mini Startup hat ein klares, an einem spezifischen Kundenproblem ausgerichtetes Mandat. Es ist dazu befähigt, eigenständig ein neues Produkt oder eine neue Dienstleistung zu entwickeln, zu testen, in der Praxis anzuwenden und über den Lebenszyklus hinweg zu unterhalten.

Im Vergleich zu historischen Entwicklungsstufen der Betriebsmodell- Optimierung bewirkt die Digitalisierung insbesondere eine Effektivität- und Effizienzsteigerung der Prozesse. Diese sind ihre wesentlichen Gestaltungsobjekte. Die Prozesseffizienz und der Automatisierungsgrad werden durch sie laufend erhöht. In Verbindung mit Ansätzen wie «Design Thinking» soll zudem das Kundenerlebnis im Beratungsprozess und bei anderen Berührungspunkten mit dem Kunden bewusst gestalt- und kontrollierbar gemacht werden. Mit dem Einsatz digitaler Medien in der Kundenkommunikation werden die Prozesse dabei durchgehend bis zum Kunden automatisiert. Der Service und die gefühlte Verfügbarkeit werden unter Wegfall örtlicher Gebundenheit oder Öffnungszeiten massiv erhöht. Durch Einbezug kontextueller Daten, wie der gegenwärtigen geografischen Lokation, wird der Kunde mit für ihn hilfreichen Informationen versorgt. Ein Anlagevorschlag kombiniert mit Informationen zur aktuellen Wohnumgebung oder Urlaubsdestination des Kunden dürfte dank persönlicher Note sein besonderes Interesse erwecken.

Partnerschaft & Sourcing

Partnerschaften sind für digitale Privatbanken von hoher Bedeutung. Zum einen entstehen Innovationen oftmals aus der Kombination unterschiedlicher Kernkompetenzen. Zum anderen ist es langwierig, riskant und teuer Innovationen zu erschließen. In Partnerschaften mit FinTechs und Nischenanbietern können digitale Fähigkeiten schnell und mit geringem Risiko aufgebaut werden. Die digitale Bank funktioniert darüber hinaus nicht mehr in einer starren Wertschöpfungskette, sondern als Netzwerkunternehmung mit einer flexiblen. Unternehmen lassen sich mittels einer definierten Schnittstelle (API) an diese andocken und dynamisch orchestrieren.

Wie sich dies im Verbund mit FinTechs und weiteren Nischenanbietern umsetzen lässt, zeigt der Softwareanbieter «Avaloq » mit seiner «Front Platform as a Service». Dabei können Nutzer eine «Front und EAM Platform» als Service mit einem nutzungsabhängigen Pricing beziehen sowie Leistungen von Partnern und das ohne großen Integrationsaufwand. Dies erfolgt über «Banklets», einer Art Appstore für Bankdienstleistungen. Damit kann auf einer Plattform Standardfunktionalität mit differenzierender Individualität bereitgestellt werden. Eine Bank kann bspw. zum Schluss kommen, dass eine Personal-Finance-Management-Lösung wie «Contovista » sinnvoll ist und diese als Banklet nahtlos mit ihrem individuellem Risk Reporting in einer Plattform zusammenführen.

Flexible «Software-Define-Anything»-Ansätze

Gerade diese in der Theorie einfach darstellbare Vision der «Plug-and-Play-Wertschöpfungskette» verlangt der Technologie und Architektur Höchstleistungen ab. Die Themen Business-as-a-Service, Software-as-a-Service, Platform-asa- Service und Infrastructure-as-a-Service kombiniert mit weiteren Cloud-Computing-Ansätzen bilden die Basis einer Höchstleistungs-Architektur. Mittels Blockchain-Architekturen lassen sich darüber hinaus künftig radikal Kosten und Zeit im Zahlungsverkehr und im Wertpapierhandel sparen.

Die digitale Privatbank kann hiermit schnell auf Innovationen reagieren und diese austesten. Dies bedarf agiler Vorgehensweisen, bei denen Entwicklungen früh, mehrfach getestet, entsprechend dem Kundenfeedback überarbeitet werden. Kurze Releasezyklen sind entscheidend. Das steht im Konflikt mit dem Sicherheitsbedürfnis der transaktionellen Systeme. Daher sind zwei unterschiedliche, aber miteinander integrierte IT-Systeme nötig. Ein traditionelles, sicheres, stabiles, transaktionelles Backend und ein schnelles, flexibles, kundenorientiertes Frontend. Letzteres sollte in kleinen, schlagkräftigen Produktteams entwickelt werden, die in kurzen Zyklen auf ein Minimum Viable Product hinarbeiten. Beide Modelle müssen nahtlos ineinander greifen. Redundanzen und Inselbetriebe, die eine ganzheitliche Kundenberatung und Risikokontrolle verhindern würden, sind zu vermeiden. Auf Seiten der Infrastruktur reduziert das «Software Defined Anything»- Konzept physische Grenzen. Mittels Virtualisierung wird auch der Umgang mit Hardware weitgehend digitalisiert – auch Datencenter mit individuellen Bedürfnissen können in die Cloud verlagert werden. Digitale Privatbanken können so ihre Infrastruktur skalieren und auch geografisch agil reagieren.

Transformationsplanung und Umsetzung

«Wie hoch ist der Grad der Zentralisierung der digitalen Strategie? » lautet die Frage bei der Transformationsplanung und Umsetzung. Einer digital unerfahrenen Bank, die sich dringend umstellen will, empfiehlt sich ein dezentraler Ansatz. Hier führt jede Geschäftseinheit unabhängig ihre eigene digitale Strategie. Dies erlaubt zielgerichtete Investitionen nach spezifischen Bedürfnissen der Geschäftseinheit und somit Schlagkraft. Der Nachteil liegt in verpassten Synergien und mangelnder Skalierbarkeit der Lösungen. Digital reifere Banken nutzen eher ein zentralisiertes Modell. In einem «digitalen Kompetenzzentrum» werden Prozesse, Daten und Applikationen zu einer integrierten Plattform vereinheitlicht. Zentrale Dienstleistungen rund um Produktentwicklung und Marketing werden angeboten. Digitale Initiativen lassen sich jetzt schnell umsetzen – Entscheidungsfähigkeit vorausgesetzt. Im zentralen Modell bedarf es einer klaren strategischen Ausrichtung und hohen Bereitschaft, auch auf disruptive Initiativen schnell zu reagieren. Der Aufbau digitaler Kompetenzen kann durch externe Kooperationen beschleunigt werden. Der einfachste Weg ist mittels Einbezug von Consulting-Leistungen oder Innovation Labs «Digital Talent» in das Unternehmen zu holen. Dies kann über Projekte und Trainings multipliziert werden. Besonders schnell können die digitalen Fähigkeiten durch Joint Ventures oder Akquisitionen von FinTechs beschafft werden. Hierbei liegt die Schwierigkeit jedoch im Erhalt der Unternehmenskultur und des oftmals auf wenige Mitarbeiter verteilten Wissens. Ist Digital Talent ins Unternehmen eingebracht, kann es auch mittels eines internen «Inkubators» gefördert werden, der dafür sorgt, dass innovative Ideen nicht ausgebremst, sondern positiv weiter vorangetrieben werden.