In der neusten Studie geht es um die Frage, inwieweit plattformbasierte Ökosysteme die Grundlage eines neuen Geschäftsmodelles sein können und welche Implikationen sich daraus für Versicherer ergeben.

Der Einsatz digitaler Technologien im Versicherungswesen geschieht oft innerhalb begrenzter Anwendungsbereiche. Es werden Legacy-Systeme abgelöst oder modularisiert – ein wahrhaft gigantisches Unterfangen. Es werden bestehende Prozesse automatisiert oder diverse Tools für spezifische Aufgaben eingeführt. Zunehmend werden auch Portale für die Interaktion mit Drittparteien eingeführt. So wichtig diese Investitionen sind, so sehr müssen sie als Vorbereitungsarbeiten gesehen werden. Vorbereitungen für eine Phase, welche potenziell tiefgreifende Veränderungen der Branche und ihrer Player mit sich bringt. In einer solchen Phase geht es nicht mehr darum, bestehende Geschäftsmodelle zu optimieren, sondern das Potenzial neuer ausschöpfen zu können.

Trotz der jüngsten Kurskorrekturen im Technologiesektor basieren vier der fünf weltweit wertvollsten Unternehmen auf digitalen Plattformen, um die sich Ökosysteme gebildet haben. Die hohen Bewertungen haben viel damit zu tun, dass es diesen Unternehmen gelingt, für einen bestimmten Lebensbereich zu einem globalen Standard zu werden, der einerseits die Kundenschnittstelle benutzerfreundlich macht und andererseits ermöglicht, relevante Teile der Wertschöpfung anderer Firmen, die sich diesen Standards beugen müssen, abzuschöpfen. So kommt jedes Angebot, das mobilfähig sein soll, nicht umhin, den iOS-Standards und den Gebühren von Apple zu folgen. Auf den Plattformen werden zahlreiche Innovationen an einer Kundenschnittstelle gebündelt. Sie erscheinen aus Kundensicht sehr innovativ, auch wenn die unterliegende Technik, z.B. das Microsoft-Office-Paket, eigentlich recht stabil ist – ja, sein muss.

Doch was hat dies mit Versicherungen zu tun?

Können auch sie zu solch dominanten Akteuren werden?

Und wenn nicht, sind sie dazu verdammt, zu margenschwachen Zulieferern zu werden?

Die diesjährige Versicherungsstudie zeigt, dass ihr Schicksal nicht so binär sein muss. Sie zeigt auch, dass es nicht so sehr darum geht, ein Ökosystem auf Biegen und Brechen aufzubauen und sich als «Spinne im Netz» im Zentrum desselben zu positionieren. Vielmehr geht es einmal mehr darum, echten Mehrwert für die Kunden zu liefern. Und dies mit genügend Vertrauen in die eigenen Stärken gepaart mit der Bescheidenheit, dass Versicherungen nicht immer alles selbst machen müssen. Denn im Ökosystem erschaffen viele Teilnehmer zusammen einen Kundenwert, den einer allein nicht bereitstellen könnte.

«Das Thema Ökosysteme beschäftigt mich sehr, weil es immer schwieriger wird, Kunden auf dem traditionellen Weg zu erreichen.»

In unserer letztjährigen Studie dieser Reihe konnten wir verschiedene Rollen für die heutige Versicherungsbranche definieren: Zulieferer, Boutique oder Orchestrator. Als zentrale Frage in der strategischen Zielsetzung zeigte sich die Sorge um die Kundenschnittstelle: Wird die Versicherung in einem Paket mit einem Hauptprodukt mitverkauft und geht dadurch die Kundenschnittstelle für den Versicherer verloren oder tritt im Gegenteil das Versicherungsunternehmen als aggregierender Kundenbetreuer auf und vertieft damit die Kundenschnittstelle?

Unsere diesjährige Studie zeigt, dass die Rollenverteilungen und Entwicklungen innerhalb eines Ökosystems einerseits vielfältiger sind, als das Trio Zulieferer/Boutique/Orchestrator vermuten lässt. Aber auch, dass diese Vielfalt sehr schnell fassbar wird, wenn man die Sache aus Kundensicht spezifisch im Rahmen der Customer Journey betrachtet.

Customer Journey – Möglichkeiten für die Assekuranz

Andere Branchen schöpfen die Möglichkeiten der Digitalisierung breiter und tiefer aus als die Assekuranz – und Versicherungskunden kriegen dies mit. In den fortgeschrittenen Ökosystemen – etwa in der Unterhaltungsindustrie – sind sie es sich gewohnt, dass sie eine bestimmte Leistung mit all ihren Komponenten an einem Single-Point-of-Sale erhalten. Zudem werden sie über die Lebensdauer dieser Leistung entsprechend umsorgt und getragen.

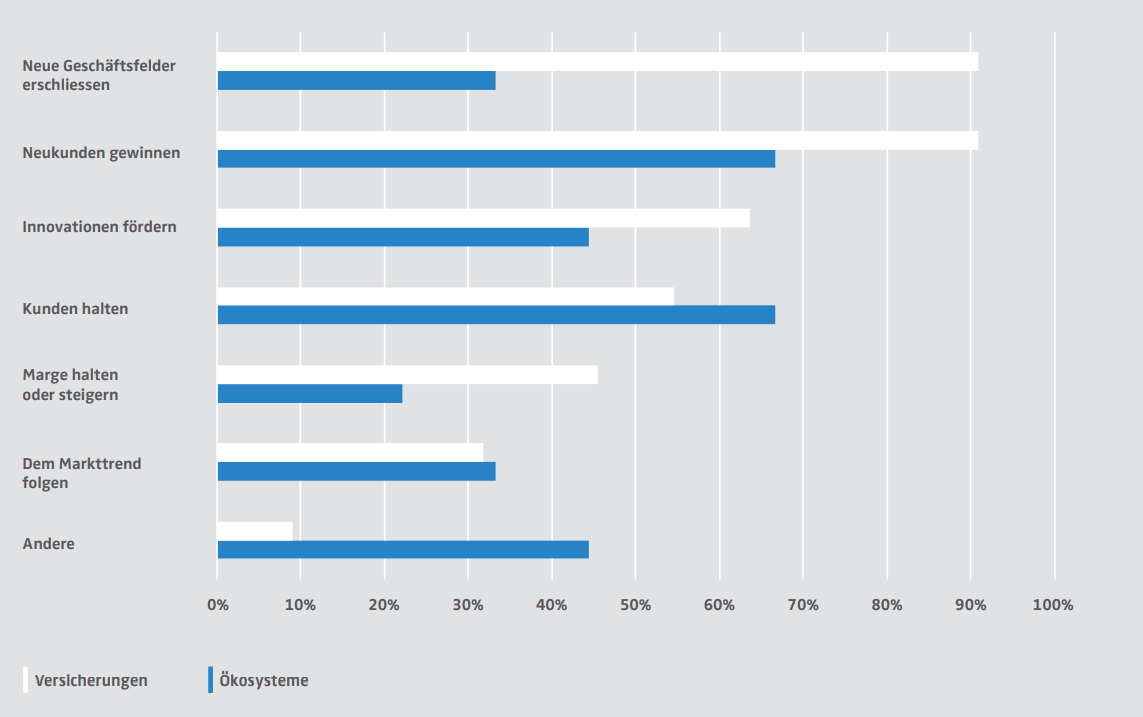

Hier drängt sich eine neue Denkweise auf: Den Fokus auf die gesamte Customer Journey zu richten, und zwar aus Kundensicht. Dies bedeutet wiederum eine Orientierung der Versicherer auf den Customer Lifetime Value und somit auf das Halten der bestehenden Kunden. Zurzeit liegen der Fokus und die Anreizsysteme immer noch auf dem Neugeschäft. Doch wenn der Markt nicht wächst, kann man die Kunden nur bei den Konkurrenten holen, und die machen wiederum das Gleiche. Die Alternative ist, sich auf bestehende Kunden zu fokussieren und sie möglichst gut zu bedienen und damit länger zu halten. Dafür eignen sich Ökosysteme.

Wie dies aussehen kann, sei an den folgenden Beispielen aufgezeigt:

1. Mobilität

Dies ist eines der meistzitierten Versicherungs-Ökosystemen. Der Autohändler besitzt die Kundenschnittstelle und verkauft das Auto. Im «besten» Fall tritt die Versicherung als Unterkapitel mit eigenem Brand im Kaufvertrag auf, im «schlechtesten» Fall verbirgt sie sich hinter einem gesetzten Häkchen auf demselben. Dies ist ein Paradebeispiel für die Zuliefererrolle.

Auch wenn es angesichts der Realitäten am Markt vorbeizielt, ist zumindest als Gedankenexperiment auch ein anderes Arrangement denkbar: Der Versicherer tritt als Aggregator eines erweiterten Mobilitäts-Ökosystems auf, welches Fahrrad, Motorrad, Auto, öffentlichen Verkehr und so weiter als Paket verkauft, wobei die einzelnen Mobilitätsleistungen von Zulieferern wie Autovermietungen bzw. Ride-Share-Anbietern und ähnlichen Dienstleistern gebündelt werden. Und dies auf multinationaler Ebene. Aus Sicht der Customer Journey über die Zeit und angesichts der Daten-Capabilities neuer IT-Systeme, wird auch ein solches Angebot möglich.

Insbesondere im Ökosystem ‚Wohnen‘ sehe ich Chancen, als Versicherer eine breitere Rolle zu übernehmen. Weil wir Immobilienbesitzer sind, Finanzierungen machen und versichern können.

2. Wohnen

Nebst der klassischen Hausratsversicherung treten Versicherer in diesem Lebensbereich oft an diversen Stellen auf. Sie bieten eigene oder Hypotheken von Drittparteien an und gehören zu den grössten Immobilienbesitzern. Damit sind sie in einer stärkeren Position als im Bereich Mobilität. Die Hausratversicherung ist zwar beim Abschluss nicht der emotionalste Moment rund um das Thema Wohnen. Wenn es zum Schaden kommt aber möglicherweise schon. Hier ist der Single Point of Sale weniger wichtig als der Single Point of Service. Die klassische Police, die alle Gegenstände deckt, ist praktischer als einzelne, die mit jedem Einrichtungsgegenstand beim Möbelhändler mitverkauft werden.

Generell sehen wir für die Versicherer im Schaden ein noch wenig erkanntes Potenzial. Es ist nicht nur möglich, sondern überaus effizient, im Schaden als Ökosystem zu operieren, unter der Leitung des Versicherers und mit direkter Kunden-/Vertragspartnerschnittstelle.

Hier haben Versicherungen eine echte Chance, die Customer Journey über einen grösseren Abschnitt zu besetzen und eine prominentere Rolle einzunehmen. Wir wären nicht überrascht, wenn es hier zu einem Durchbruch käme.

3. Vorsorge

Die Vorsorge scheint für die Versicherungen – und für Versicherungsökosysteme – prädestiniert.

Es erstaunt deshalb nicht, dass wir bei einigen Marktteilnehmern vermehrt Vorstösse in diese Richtung erkennen konnten, inklusive der Initiativen, sich als Aggregator zu etablieren. Es ist aber auch ersichtlich, dass es Branchenfremde geschafft haben, diese Opportunität für sich zu besetzen – dies ist ein deutliches Beispiel einer forcierten Entwicklung bzw. Rollenbesetzung im Rahmen einer vom Markt vorgegebenen Stossrichtung. Darin zeigen sich die Opportunitätskosten, die von einer verpassten Vorbereitung ausgehen.

Dennoch sehen wir in Vorsorge nach wie vor ein hohes Potenzial für Versicherungen.

«Es ist eine grosse Herausforderung, die ganze Customer Journey digital abdecken zu können. Mit unserer Produktpalette könnten wir locker drei Firmen sein. Dies ist ein langer Prozess. Wichtig ist dabei ein klarer Fokus bzgl. Kundensegment.»

Unser Fazit für die Versicherungsbranche

Im Vergleich zu der letztjährigen Ausgabe hat sich in dieser Studie einiges verfeinert und die Konturen des beginnenden Paradigmenwechsels sind klarer geworden. Wir konnten feststellen, dass die Rollenverteilung in der neuen Welt vielschichtiger sein wird, als wir zunächst dachten, und dass sie sich etwas unbequemer auf die bestehenden Markt- und Firmenstrukturen übertragen lässt. Konkret heisst dies, dass die heutigen Unternehmen je nach Geschäftsfeld mehrere Rollen in sich vereinen werden, was die Führungskräfte vor erhebliche Herausforderungen stellt. Mittel- bis langfristig könnten dadurch organisatorisch-strategische Fliehkräfte entstehen, welche die heutige Unternehmenslandschaft infrage stellen.

Diese Trends zu verpassen könnte sich als verhängnisvoll herausstellen. Kontaktieren Sie uns, wenn Sie weitere Details der Studie und die Bedeutung für Ihr Unternehmen mit uns besprechen wollen.

In der Zwischenzeit können Sie sich unsere neuste Studie herunterladen.